MILANO (ITALPRESS) – Il Consiglio di Amministrazione di Webuild (MTA: WBD) ha approvato il Bilancio Consolidato e il Progetto di Bilancio d’esercizio al 31 dicembre 2023, nonchè, esaminato i “Dati Consolidati Adjusted” al fine di comparare l’andamento gestionale su base omogenea. Nel 2023 il Gruppo Webuild ha ulteriormente consolidato il percorso di sviluppo avviato a partire dal 2012, segnando, si legge in una nota, ‘risultati ai massimi storici, resi possibili grazie ad una strategia chiara e consistente, supportata dai mega trend strutturali a livello globale che stanno dando un forte impulso agli investimenti in infrastrutture.

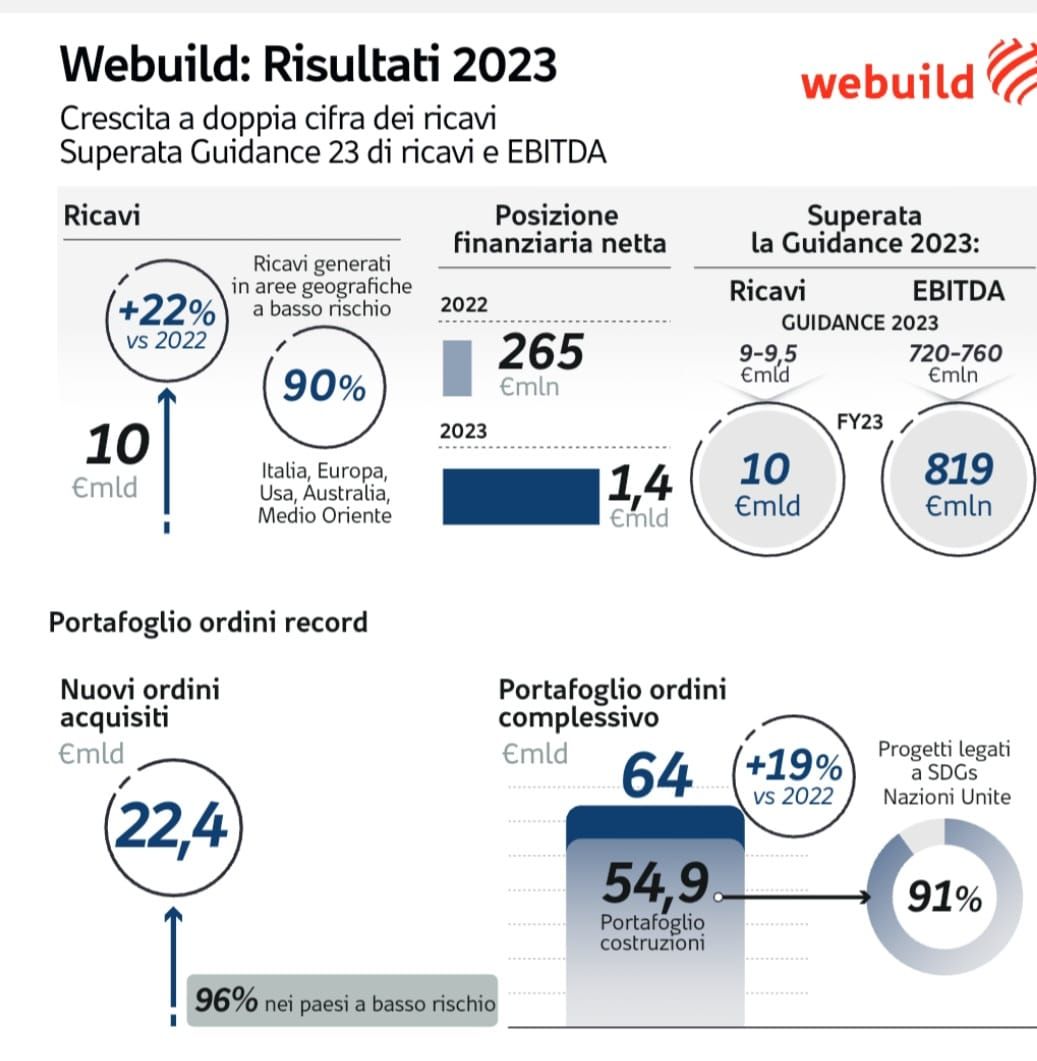

‘Sulla traiettoria del solido track record di risultati operativi conseguito negli ultimi anni – continua la nota – Webuild chiude il 2023 con risultati straordinari, superando nettamente la guidance per l’anno. I ricavi si attestano a 10 miliardi di euro e l’EBITDA ad 819 milioni. La generazione di flussi di cassa operativa è stata eccezionale con una posizione di cassa netta di 1.431 milioni, e una leva finanziaria che si è ridotta a 3,2x rispetto a 4,6x dell’esercizio precedentè.

Webuild ha registrato per il terzo anno consecutivo record di order intake con ordini acquisiti per 22 miliardi di euro e un book to bill di 2,7x, superando nettamente il target di 1,1x per l’anno. Il portafoglio ordini ha raggiunto i massimi storici di 64 miliardi, superando già il target atteso di fine Piano al 2025. Oltre a coprire il 100% del fatturato ed EBITDA target del Business Plan 2023-2025, il backlog dà una visibilità di oltre 6 anni sui ricavi del Gruppo, tracciando in maniera evidente il percorso di crescita del Gruppo.

Webuild si è confermata prima al mondo nel settore acqua, tra le prime 10 posizioni dei contractor internazionali attivi in USA e Australia e nella top 10 nel settore per progetti in mobilità sostenibile, secondo Engineering News-Record (ENR), la più autorevole rivista statunitense del settore.

Nel 2023 il Gruppo ha completato opere fondamentali per lo sviluppo dei territori come il ponte sul Danubio a Braila, in Romania, secondo ponte sospeso più lungo dell’Europa Continentale; le stazioni Tricolore e San Babila della linea Metropolitana 4 di Milano, che consente di raggiungere il centro città dall’aeroporto in 12 minuti; la Galleria del Sottoattraversamento Isarco, parte della Galleria di Base del Brennero, il collegamento ferroviario sotterraneo più lungo al mondo; il nuovo centro direzionale dell’Eni a San Donato Milanese.

‘Il 2023 segna un anno di progressi significativi per le nostre ambizioni ESG – si legge ancora nella nota – superando di gran lunga gli obiettivi che il gruppo si era prefissato con il Piano ESG 2021-2023. In particolare, il tasso di intensità delle emissioni ha registrato una riduzione del 67% (rispetto alla baseline del 2017), sovraperformando il target di riduzione del 50% al 2025 definito nel ‘Sustainability-Linked Financing Framework’. Inoltre, in termini di salute e sicurezza, il tasso di infortuni con perdita di giornate lavorative (LTIFR) ha registrato nel 2023 un ulteriore miglioramento, dopo aver raggiunto l’obiettivo fissato nel precedente esercizio (-41% rispetto al target del – 2 Relativo ai segmenti Highways e Mass transit and rail 3 40% al 2022). In aggiunta alla recente conferma come “leader mondiale nelle azioni di contrasto del cambiamento climatico” da parte di CDP (ex Carbon Disclosure Project), nel corso del 2023 Webuild è stato promosso ad “AA” da MSCI ESG Ratings, riconoscendone il costante impegno in materia di corporate governance e in ambito Health & Safety.

Nel corso dell’anno sono proseguiti con successo l’attività di M&A con l’acquisizione della Australiana Clough, che ha permesso al Gruppo di posizionarsi tra i top 5 players in Australia, e la valorizzazione di alcune partecipate come la cessione della quota del Gruppo nella concessione della Linea Metropolitana M4 di Milano per 141 milioni.

L’ampiezza e la qualità del portafoglio ordini nonchè la posizione di leadership in Paesi che stanno realizzando importanti piani di investimento in infrastrutture, consentono di anticipare al 2024 i ricavi di fine Piano ‘Roadmap al 2025 – The future is now”.

I Ricavi adjusted, dell’esercizio 2023, si attestano a 9.994 milioni di euro (8.163 milioni di euro per l’esercizio 2022) e segnano una crescita su base annua di 1.831 milioni di euto pari al 22%. Tale trend è sostenuto dallo sviluppo delle attività operative in Italia, grazie anche agli investimenti in mobilità sostenibile nell’ambito del Piano Nazionale di Ripresa e Resilienza (Alta Velocità/Alta Capacità ferroviaria Milano-Genova, Verona-Padova, Napoli-Bari e Strada Statale 106 Jonica), e da una maggiore produzione delle commesse in Australia (Snowy 2.0, North East Link e SSTOM Sydney Metro) e in Medio Oriente (Diriyah Square Super Basement).

L’EBITDA adjusted è pari a 819 milioni di euro in crescita del 43% rispetto all’esercizio 2022 (572 milioni di euro), mentre l’EBIT adjusted raggiunge 475 milioni (321 milioni di euro nel 2022) con un incremento su base annua del 48%. Il miglioramento della marginalità è il risultato di un portafoglio ordini di alta qualità, che include progetti acquisiti grazie alla migliore offerta tecnica, con soluzioni contrattuali che contengono clausole per l’adeguamento all’inflazione, e dell’attuazione del programma di riduzione dei costi operativi.

La gestione finanziaria adjusted evidenzia oneri netti per circa 92 milioni rispetto a 73 milioni di euro dell’esercizio 2022.

Tale voce comprende: oneri finanziari per 245 milioni (213 milioni di euro nel 2022), parzialmente compensati da proventi finanziari per 119 milioni di euro (119 milioni nel 2022); risultato della gestione valutaria positivo, pari a 34 milioni (positivo per 20 milioni nel 2022), principalmente dovuto alle fluttuazioni dell’euro rispetto alla Naira nigeriana e al Peso colombiano. L’incremento degli oneri finanziari è principalmente riconducibile i) all’aumento del costo del debito a causa dell’andamento dei tassi di interesse di riferimento che influisce sulla parte dell’indebitamento finanziario a tasso variabile; e ii) allo storno degli interessi attivi su alcuni crediti nei confronti del committente in Etiopia come conseguenza della contrattualizzazione delle rivendicazioni contrattuali.

Il risultato prima delle imposte adjusted si attesta a 393 milioni (252 milioni nel 2022), in crescita del 56%.

Le imposte sul reddito adjusted ammontano a 143 milioni (109 milioni nel 2022).Il risultato adjusted delle attività continuative è positivo per 250 milioni di euro (143 milioni nel 2022), in miglioramento del 75% su base annua. Il risultato delle attività operative cessate evidenzia un onere netto di 10 milioni (18 milioni nell’esercizio 2022) ed è riferito alle divisioni estere ex Astaldi che non rispondono alle strategie di pianificazione commerciale e industriale del Gruppo (principalmente Centro e Sud America per i dati reddituali 2023).

Nell’esercizio 2023, l’utile attribuibile alle interessenze dei terzi è pari a 4 milioni (7 milioni nel 2022). Le dinamiche sopra esposte determinano un utile netto adjusted attribuibile al Gruppo di 236 milioni, raddoppiando di fatto i risultati ottenuti nell’esercizio 2022 (118 milioni).

La posizione finanziaria netta delle attività continuative al 31 dicembre 2023 è positiva (cassa netta) per 1.431 milioni, registrando il miglior risultato mai ottenuto dal Gruppo. Il deciso miglioramento di 1.166 milioni rispetto al 31 dicembre 2022 (265 milioni) è imputabile al positivo andamento delle attività industriali e alla variazione del capitale circolante netto. Tale ultimo risultato è stato possibile grazie alla costante ottimizzazione delle dinamiche e della qualità del circolante, anche attraverso lo smobilizzo di alcune partite slow-moving e ai significativi risultati ottenuti a livello commerciale nel corso del 2023.

L’indebitamento lordo si attesta a 2.609 milioni, in miglioramento di 11 milioni rispetto al 31 dicembre 2022 (2.619 milioni di euro). Il rapporto Debito lordo/EBITDA al 31 dicembre 2023, su base consolidata, è pari a 3,2x, in riduzione rispetto al dato di 4,6x al 31 dicembre 2022. Si precisa in ultimo che il Gruppo riporta totale disponibilità liquide per 3.061 milioni. Al 31 dicembre 2023, l’89% dell’ammontare outstanding dei finanziamenti corporate è a tasso fisso con le prime scadenze rilevanti nel quarto trimestre del 2024. Nel 2023, il portafoglio ordini totale risulta pari a 63,7 miliardi, di cui 54,9 miliardi relativi a construction e 8,9 miliardi di euro riferiti a concessions e operation & maintenance. Prosegue il trend di crescita del backlog construction di circa il 25% rispetto all’esercizio 2022. Oltre il 90% del backlog construction del Gruppo è relativo a progetti legati all’avanzamento degli obiettivi di sviluppo sostenibile (SDG) delle Nazioni Unite. In termini di geografie il portafoglio ordini risulta prevalentemente distribuito tra Italia, paesi dell’Europa Centrale e del Nord, Stati Uniti, Medio Oriente ed Australia – principalmente in segmenti legati alla mobilità sostenibile quali l’alta velocità, il settore ferroviario e il settore stradale – portando i progetti in queste geografie a oltre l’85% del backlog construction.

Il totale dei nuovi ordini acquisiti nel 2023, comprensivo di variation orders, ammonta a circa 22,4 miliardi di cui oltre 95% è stato acquisito in geografie chiave con basso profilo di rischio. Da inizio 2024 i nuovi ordini, includendo i progetti per i quali Webuild è risultata migliore offerente, sono pari a circa 4,9 miliardi.

La pipeline commerciale di breve termine del Gruppo ammonta a circa 76,8 miliardi di euro e include gare presentate e in attesa di aggiudicazione per circa 13,3 miliardi di euro.

Webuild continua a monitorare diverse geografie quali l’Europa, l’Australia, il Nord America e il Medio Oriente, che hanno avviato notevoli piani di sviluppo per il settore delle infrastrutture come principale fattore di stimolo per l’attività economica e la transizione energetica e climatica.

In Europa, gli investimenti in infrastrutture stanno beneficiando dei fondi messi a disposizione dal Next Generation EU Fund. Inoltre, l’Unione Europea ha lanciato il programma REPowerEU che prevede 6 l’investimento di 208 miliardi di euro per accelerare la transizione energetica, aumentando gli investimenti in energia pulita e per il risparmio energetico, oltre ai 600 miliardi inclusi nel Green Deal europeo già destinati ad interventi diretti alla lotta ai cambiamenti climatici.

In Australia, i nuovi investimenti saranno trainati principalmente dai segmenti climate ed energy, con più di AUD $40 miliardi di fondi messi a disposizione dal Powering Australia Plan, approvato nel 2021, che si pone l’obiettivo di rendere il Paese leader nella produzione di energia pulita. Un impulso al mercato delle infrastrutture verrà fornito anche dagli ulteriori investimenti nei segmenti water e resources.

Negli Stati Uniti il settore sarà trainato dai piani di stimolo come l’Infrastructure Investment and Jobs Act (IIJA), l’Inflation Reduction Act (IRA) e CHIPS and Science Act, che contribuiranno ad una forte crescita nel settore delle infrastrutture civili, prevalentemente ferrovie e strade, infrastrutture industriali ed energetiche.Gli investimenti infrastrutturali nel Medio Oriente saranno trainati dall’ambizioso programma di investimenti in Arabia Saudita – progetto “Saudi Vision 2030” – volto a diversificare l’economia del Paese, ridurre la dipendenza dal petrolio e incoraggiare lo sviluppo del turismo. Il programma prevede giga projects come Neom e Diriyah, in cui Webuild ha acquisito recentemente commesse rilevanti. Un ulteriore spinta agli investimenti in infrastrutture è prevista arrivare dall’EXPO 2030 e dai mondiali FIFA 2034.

‘Il 2023 segna un anno di progressi significativi per le ambizioni ESG del Gruppo – continua la nota – In aggiunta alla recente conferma come ‘leader mondiale nelle azioni di contrasto del cambiamento climaticò da parte di CDP (ex Carbon Disclosure Project), nel corso del 2023 Webuild è stato promosso ad “AA” da MSCI ESG Ratings, riconoscendone il costante impegno in materia di corporate governance e in ambito Health & Safety.

Affermando la sua posizione tra i top player di settore, il Gruppo mantiene un’ottima valutazione da parte anche di altre agenzie di rating ESG, quali ISS-ESG con “B- livello Primè e Moody’s ESG – ex Vigeo Eiris – con ‘livello Advanced’, oltre a far parte del MIB® ESG Index di Borsa Italianà.

Il 2023 è stato l’anno di chiusura del piano, avviato nel 2021, con cui Webuild si è posta l’obiettivo di migliorare la sostenibilità ambientale dei propri progetti e delle proprie attività, contribuendo ad ottimizzare l’efficienza del settore in termini di salute, sicurezza, diversità e inclusione, anche tramite investimenti in innovazione e digitalizzazione. Webuild ha ampiamente raggiunto tutti gli obiettivi prefissati e ha consolidato il suo posizionamento in termini di sostenibilità.

7 Tra i risultati raggiunti, Webuild ha superato il target atteso di riduzione del tasso di intensità delle emissioni di gas serra (scope 1&2), in calo del 67% rispetto alla baseline del 2017, rispetto al target al 2025 del -50%.

Inoltre, gli investimenti aggiuntivi in progetti innovativi ad alto potenziale da realizzare entro il 2023 sono raddoppiati rispetto alle aspettative, superando quota 57 milioni di euro, di gran lunga oltre i 30 milioni previsti.

In linea con i target del Piano, il tasso di infortuni – denominato LTIFR – ha registrato, nel 2022 una riduzione del 41% rispetto alla baseline del 2017, ed è migliorato ulteriormente nel 2023. Infine, è stata raggiunta la percentuale prevista di donne identificate nel processo aziendale di succession planning, pari al 25%.

A conferma del costante impegno di Webuild nel rispondere concretamente alle sfide globali, il Gruppo si è posto nuovi obiettivi sfidanti fino al 2025.

Con il nuovo Piano ESG, con cui si conferma la strategia di business orientata al raggiungimento dei target di sviluppo sostenibile definiti dalle Nazioni Unite, il Gruppo intende continuare a: (i) contribuire ad accelerare la transizione climatica verso un’economia a basse emissioni, investendo in clean technology , migliorando la sostenibilità ambientale dei progetti nelle fasi di costruzione e delle opere nelle fasi di utilizzo; (ii) continuare a rappresentare il benchmark di settore in termini di salute e sicurezza, sviluppo delle competenze, inclusione ed efficienza produttiva attraverso investimenti in innovazione e digitalizzazione.

Il nuovo Piano si basa sui medesimi pilastri che hanno guidato il Gruppo con successo nello scorso piano ESG (Green, Safety & Inclusion, Innovation), focalizzandosi sul raggiungimento dei seguenti target: ridurre l’intensità delle emissioni di gas serra dirette del 10% entro il 2025 rispetto ai livelli del 2022;

ridurre il tasso di infortuni LTIFR del 6% entro il 2025 rispetto al 2022; aumentare del 20% le donne managers del gruppo entro il 2025; effettuare non meno di 430 milioni di euro investimenti in cleantech e in progetti innovativi ad alto potenziale entro il 2025.

I risultati dell’esercizio 2023, con performance economiche-finanziarie al di sopra delle aspettative, insieme

ad un mercato globale caratterizzato da cospicui piani di investimento e all’ampiezza e qualità del backlog, consentono di essere molto fiduciosi sulle prospettive future del Gruppo e di anticipare al 2024 i ricavi di fine Piano “Roadmap al 2025 – The future is now”. Per il 2024 è atteso un book-to-bill maggiore di 1,0X, e il proseguimento del trend di crescita con ricavi

superiori a 11 miliardi ed EBITDA maggiore di 900 milioni. Nonostante la crescita, il Gruppo continuerà a focalizzarsi sulla generazione di cassa, mantenendo una solida posizione di cassa netta, attesa superiore a 400 milioni di euro.

Webuild, in linea con la Roadmap al 2025, continuerà a perseguire le proprie linee strategiche attraverso: l’evoluzione e l’espansione del business facendo leva sul: i) portafoglio ordini, ii) l’organizzazione, le persone, il know-how e la presenza locale nei principali mercati di riferimento, con focus sui Paesi a minor rischio; iii) valorizzazione delle partecipate;

il Piano di efficientamento operativo e la generazione di cassa;

investimenti in sicurezza dei lavoratori, in innovazione e nella sostenibilità ambientale.

Il Consiglio di Amministrazione ha, inoltre, deliberato di convocare, per il 24 aprile 2024 (unica convocazione), l’Assemblea degli Azionisti in sede ordinaria e straordinaria (per deliberare, tra l’altro, sulla proposta di modifica statutaria pervenuta dal socio Salini S.p.A. come da precedenti comunicati del 4 e 7 marzo 2024). Il Consiglio di Amministrazione proporrà all’Assemblea degli Azionisti la distribuzione, a valere

sugli utili di esercizio e sulle “Altre Riserve Avanzo di Scissione”, di un dividendo unitario complessivo di 0,071 euro

al lordo della ritenuta di legge per ciascuna azione ordinaria esistente e avente diritto al dividendo alla data di

stacco della cedola, e di 0,824 euro al lordo della ritenuta di legge per ciascuna azione di risparmio esistente. Il

Consiglio di Amministrazione ha altresì deliberato di fissare la data di stacco cedola dei suddetti dividendi ordinari e di risparmio il 20 maggio 2024 e la data di pagamento il 22 maggio 2024 (record date: 21 maggio 2024).

‘Il Consiglio di Amministrazione – conclude la nota – ha deliberato di sottoporre agli azionisti una proposta di rinnovo dell’autorizzazione all’acquisto e alla disposizione di azioni proprie, previa revoca della precedente deliberazione di autorizzazione assunta dall’assemblea degli azionisti del 27 aprile 2023, per la parte rimasta ineseguità.

– Foto: Infografica ufficio stampa Webuild –

(ITALPRESS).